Структура и принципы деятельности страховой компании

Предметом непосредственной деятельности страховщиков не могут быть производственная, торгово-посредническая и банковская деятельность.

Законодательными актами России могут устанавливаться ограничения при создании иностранными компаниями и гражданами страховых организаций на ее территории. Юридические лица, не отвечающие требованиям, предусмотренным Законом об организации страхового дела, не вправе заниматься страховой деятельностью.

Страховые кампании составляют основу институциональной структуры страхового рынка. С финансовой точки зрения они являются формой выражения существования страхового фонда. Страховые компании подразделяются:

- по форме собственности (принадлежности) — частные и публично-правовые, акционерные (корпоративные), взаимные, государственные;

- по характеру выполняемых операций — специализированные (страхование жизни, медицинское и иные виды страхования), универсальные и перестраховочные (новая редакция Закона о страховании ограничивает деятельность универсальных страховщиков);

- по зоне облуживания — местные, региональные, национальные и международные (транснациональные);

- по величине уставного капитала и объему поступления страховых платежей (а также другим технико-экономическим показателям, определяющим их место на страховом рынке) — крупные, средние и мелкие.

В ряде зарубежных стран деятельность универсальных страховых компании запрещена законом, и все компании подразделяются на компании, занимающиеся страхованием жизни (life insurance), и компании, занимающиеся иными видами страхования (non-life). Новая редакция Закона об организации страхового дела также предусматривает разделение российских компаний на компании, занимающиеся страхованием жизни, и компании, занимающиеся иными видами страхования.

Однако такая классификация в значительной мере является условной, так как отдельные страховые компании предоставляют значительно больший перечень страховых услуг, чем заявлено в их названии. На практике наблюдается тенденция к ликвидации узкой специализации в страховой деятельности. Одновременно на рынок страховых услуг активно вторгаются банковские, биржевые и иные структуры. Компании по страхованию жизни обладают большими финансовыми ресурсами по сравнению со всеми прочими страховщиками. Именно этим, в частности, обусловлена их активная роль на рынке ценных бумаг. Многие крупные зарубежные компании по страхованию жизни существуют в форме обществ взаимного страхования.

Страховая компания обычно состоит из головного офиса (дирекции) и различных по уровню самостоятельности и совершаемым операциям подразделений, в том числе дочерних компаний.

Представительство страховой компании занимается, как правило, рекламой, репрезентативными функциями, поиском страхователей и оформлением договоров страхования в рамках имеющихся полномочий от дирекции.

Агентству страховой компании разрешено выполнять все функции представительства и определенные страховые операции — заключение и обслуживание договоров страхования.

Филиал страховой компании является обособленным подразделением страховщика без права юридического лица. Филиал проводит все операции страхования в пределах предоставленных ему полномочий. Результаты работы филиала отражаются в консолидированном балансе страховой компании.

Дочерние (зависимые) компании формально являются самостоятельными юридическими лицами, но их деятельность жестко регламентируется головной компанией. В США для работы на территории другого штата обычно создается или покупается местная зависимая компания, поскольку каждый штат самостоятельно регулирует многие вопросы страховой деятельности. В России страховщики предпочитают открывать в других регионах филиалы.

Юридические и физические лица для страховой защиты своих имущественных интересов могут создавать общества взаимного страхования.

Общество взаимного страхования — форма организации страхового фонда на основе централизации средств путем паевого участия его членов. Участник общества взаимного страхования одновременно выступает в качестве страховщика и страхователя. Создание обществ взаимного страховании характерно для союзов средних и крупных собственников (домовладельцы, собственники гостиниц и т.д.). Страхователь становится членом общества взаимного страхования, участвует в распределении прибыли и убытков по результатам деятельности за год. Страхователям — членам общества принадлежат все активы компании. Высшим органом такого общества является общее собрание его членов, которое избирает правление и ревизионную комиссию. Так, например, большинство мелких и средних страховых компаний в США существуют в форме обществ взаимного страхования. Есть и крупные: Prudential Insurance Company of America — крупнейшее в масштабах США общество взаимного страхования.

Общества взаимного страхования относятся к числу так называемых бесприбыльных, т.е. некоммерческих, организаций, что позволяет использовать их предпринимательскими структурами для минимизации налогов. Если в обществе взаимного страхования объем общей страховой премии сложился выше суммы выплат, расходов на ведение деда и отчисления в запасные и резервные фонды, то разница распределяется между участниками общества — страхователями пропорционально внесенному страховому в инку в виде вознаграждения либо в виде скидок на страховые взносы при повторном страховании. Случившийся убыток также распределяется между всеми страхователями.

Правительственные страховые организации — некоммерческие компании, деятельность которых основана на субсидировании. Специализируются на страховании от безработицы, страховании компенсации рабочим и служащим, а также страховании непрофессиональной трудоспособности. В большинстве своем эти общества освобождены от уплаты государственных, федеральных и местных налогов.

Государственная страховая компания может быть унитарным предприятием или акционерным обществом, часть или все акции которого принадлежат государству. Создание государственных страховых компании является одной из крайних форм регулирования государством деятельности страхового рынка.

Частные страховые компании принадлежат одному владельцу или его семье. Уникальной формой объединения частных страховщиков служит английская ассоциация Ллойда (Lloyd's или Lloyd's of London). Каждый страховщик, именуемый в практике этой ассоциации андеррайтером, принимает страхование на свой риск исходя из собственных финансовых возможностей. Ассоциация Ллойда как организация не несет юридической ответственности по претензиям, которые могут быть предъявлены к индивидуальным страховщикам в результате их страховой деятельности.

Кэптив (captive) страховая компания, обслуживающая целиком или преимущественно корпоративные страховые интересы учредителей, а также самостоятельно хозяйствующих субъектов, входящих в структуру корпораций, холдингов и финансово-промышленных групп. Преимущество организации кэптива заключается в возможности сохранения страховых взносов под контролем (как при самостраховании), недостаток (при страховом случае) — производство выплаты из корпоративных средств.

Негосударственный пенсионный фонд — особая форма некоммерческой организации, гарантирующая рентные выплаты страхователям по достижении ими определенного (обычно пенсионного) возраста и управляемая специальной компанией. Фонды в странах с развитой рыночной экономикой являются не только источником значительных инвестиций в экономику, но и неотъемлемым элементом системы «встроенных стабилизаторов», сглаживающих влияние экономических циклов на социальную сферу.

Страховая деятельность реализуется прежде всего через своих субъектов (страхователи, страховщики, посредники), вступающих в отношения между собой и с окружающим миром. Эти отношения регулируются с помощью законов, обычаев делового оборота, общественного мнения. С точки зрения организации предпринимательства страховую компанию, как и любую другую, можно рассматривать как социотехническую систему, которую люди используют в целях предпринимательства как определенную технологию.

Организация страховой деятельности, как и мотивация персонала страховой компании, для достижения целей своей деятельности должна соответствовать не только экономической стороне этой деятельности, но и ее философским принципам. Соблюдение этих принципов гарантирует успех и благополучие во взаимоотношениях персонала и в итоге обеспечивает эффективное развитие компании. Несоблюдение ведет к развитию конфликтов между администрацией и сотрудниками, между персоналом и клиентами, снижает имидж компании, а в дальнейшем может привести к разорению, поскольку сотрудники организации — ее главное богатство.

В основе философии деятельности любой компании лежит явное или неявное, но подразумеваемое понятие ее основной цели, или миссии. По сути, понятие миссии включает в себя краткое изложение основных моментов философии организации. Мы формулировали основную цель страхования как удовлетворение общественной потребности в надежной страховой защите, соответствующей общепринятым финансовым требованиям. В широком смысле философские принципы страховой деятельности должны соответствовать национальной идее, однако применительно к рассматриваемой теме целесообразно ограничиться рамками страховой компании. Помимо основной цели страхования эти принципы должны учитывать взгляды и позицию собственника, личностные качества руководителя, культурный и жизненный уровень персонала, региональную специфику, в том числе и национальную.

Первым философским принципом, непосредственно вытекающим из цели страховой деятельности, является принцип социальной ответственности.

В последнее время все большее значение приобретает мнение, что предпринимательская компания это нечто большее, чем экономическая целостность. Согласно этой точке зрения, разделяемой и нами, современная компания является сложной частью среды, включающей в себя, кроме всего прочего, местные общины, средства информации, общественные и прочие организации, имеющие возможность влиять на достижение компанией своих целей. Руководителю, да и всему коллективу, приходится уравновешивать чисто экономические цели с экономическими и социальными интересами этих составляющих внешней среды. Поэтому целесообразно направлять часть своей прибыли и усилий по социальным каналам, жертвуя их на благо и совершенствование общества. Более того, в современном обществе, в том числе уже и в российском, сложились определенные представления о том, как должна вести себя солидная компания, в частности страховая, чтобы считаться добропорядочным корпоративным членом обслуживаемых сообществ.

В итоге размеры и направленность социальной ответственности каждой российской страховой компании будут определять ее владельцы и руководители в соответствии со своими взглядами на жизнь и личностными свойствами. Учитывая важнейшую роль личных ценностей в управлении персоналом и в хозяйственной деятельности вообще, сформулируем второй философский принцип деятельности страховой компании как принцип этичного руководства, или принцип этики.

Как известно, этика имеет дело с принципами, определяющими правильное или неправильное поведение. Этика предпринимательства затрагивает не только проблему социально ответственного повеления. Она сосредоточена на широком спектре вариантов повеления руководителя и персонала. Более того, в фокусе ее внимания — цели и средства, используемые для их достижения теми и другими.

Практическая полезность сформулированных выше философских принципов управления будет значительно большей в случае использовании принципа делегирования функциональных полномочий управления в коллективе.

Для реализации своих планов руководитель компании обязан найти эффективный способ сочетания ключевых переменных, характеризующих задачи и людей. Постановка целей и обеспечение их стратегиями, процедурами и правилами способствуют решению этой задачи. Организационный процесс представляет собой функцию, которая наиболее очевидно и непосредственно связана с систематической координацией многих задач и соответственно формальных взаимоотношений людей, их выполняющих.

Эффективность делегирования в значительной степени определяется соответствием структуры компании ее целям и стратегиям их достижения.

Построение структуры должно основываться на стратегических планах компании и обеспечивать их реализацию в условиях воздействии внутренних и внешних факторов. С течением времени стратегии могут меняться, что потребует соответствующих изменений и в организационной структуре.

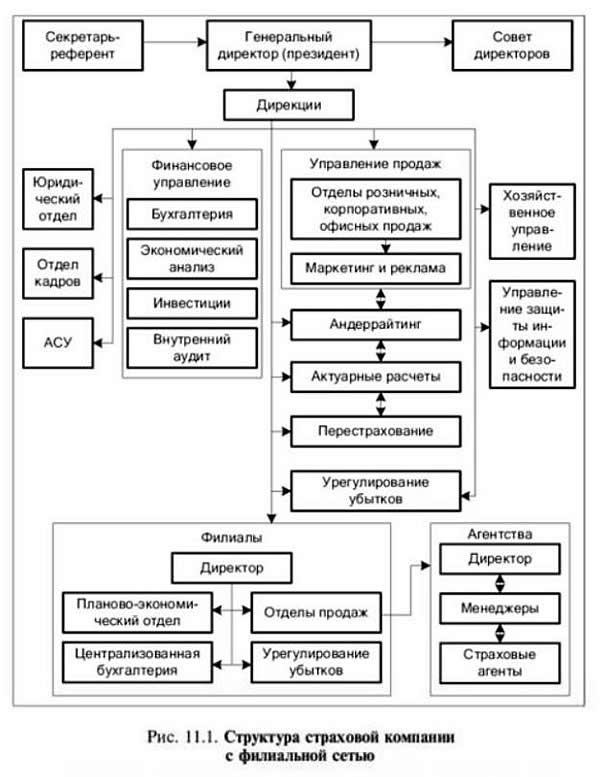

Один из возможных вариантов организационной структуры страховой компании с филиальной структурой показан на рисунке.

В основу организационной структуры страховой компании положены принципы функциональности, единоначалия, управляемости по вертикали, что соответствует бюрократическому типу управленческой культуры. При необходимости принятия и реализации решений, особенно в кризисных ситуациях, только жесткая иерархия управления может обеспечить их выполнение.

Управление филиалами компании должно учитывать региональную специфику и максимально ориентироваться на эффективное взаимодействие со страхователями. Обычно филиалы страховых компаний не формируют страховых резервов, не осуществляют инвестиции, не имеют законченного баланса и не являются плательщиками налога на прибыль. Основные функции филиала заключение договоров, получение страховых взносов, урегулирование страховых случаев и производство выплат строго в пределах установленного лимита ответственности.

Недостатками бюрократической структуры в связи с преувеличенным значением внутренних правил и процедур и отсутствием внутренних горизонтальных информационных связей являются постепенная утрата гибкости поведения на рынке и затруднения в общении с клиентами. Адаптивные и коммуникативные возможности бюрократических структур ограниченны. Поэтому подразделения крупных компаний, соприкасающиеся с внешней средой и вынужденные оперативно реагировать на ее малейшие изменения, должны формироваться на принципах предпринимательских и партиципативных типов управленческой культуры.

Подобные принципы могут быть рекомендованы и для страховых компаний с небольшим по численности персоналом. За основу организационно-штатной структуры в этом случае рекомендуется принять мобильную группу переменного состава, формируемую из представителей традиционных подразделении дирекции (бухгалтерия, отдел страхования и безопасности) для решения методом мозговой атаки различных проблем, возникающих в процессе жизнедеятельности компании. Один из возможных вариантов такой структуры показан на рисунке.

Такая структура позволяет сохранить небольшую численность персонала, ограничиваясь при крайней необходимости привлечением по краткосрочным контрактам специалистов, отсутствующих в компании (аутсорсинг).

В последнее время ряд страховых компаний используют так называемую матричную структуру управления, в которой отдельные подразделения головного офиса согласовывают свои действия со всеми другими заинтересованными подразделениями по горизонтали и напрямую управляют аналогичными подразделениями в филиалах по вертикали.

Подобное сочетание бюрократических (вертикаль управления) и партиципативных (горизонталь согласования) принципов управлении требует мощных информационных каналов и единого понимания целей и задач всеми подразделениями головного офиса.